Para indivíduos que acabaram de ingressar, especialmente aqueles próximos à idade de aposentadoria, a noção de investir em ou possuir bitcoin pode gerar uma variedade de reações, que vão desde o ceticismo até a desconfiança.

No entanto, ao examinar além das histórias comuns, é possível perceber que esta narrativa vai além do que as primeiras impressões indicam. Apresentamos aqui seis motivos para contemplar a possibilidade de possuir ao menos uma parte de bitcoin como parte do planejamento para a aposentadoria.

1. Bitcoin ajuda a ampliar sua base de alocação de ativos

Tradicionalmente, os investidores adotam uma abordagem conhecida como alocação de ativos para distribuir e proteger seus fundos contra os riscos de investimento ao longo do tempo. Uma estratégia sólida de alocação de ativos é fundamental para evitar a concentração excessiva de recursos em uma única área. Diversas categorias de ativos estão disponíveis para distribuir o risco, incluindo instrumentos de dívida (como títulos), ações, investimentos imobiliários, dinheiro e commodities.

Quanto mais categorias de ativos você incorporar e quanto menos correlacionadas elas forem, teoricamente melhor será a capacidade de equilibrar o risco. No entanto, devido às mudanças no panorama econômico, como a expansão da dívida social e da oferta monetária, algumas classes de ativos que antes eram menos correlacionadas estão se comportando de maneira mais semelhante. Isso significa que um único evento pode afetar vários setores simultaneamente.

Apesar dessas condições em evolução, a estratégia de alocação de ativos continua sendo uma abordagem prudente para gerenciar o risco. O bitcoin, embora ainda relativamente novo, representa uma classe de ativos completamente distinta. Portanto, incluir pelo menos uma parte do bitcoin em seu portfólio, especialmente devido às suas propriedades únicas em comparação com outras criptomoedas, pode oferecer uma oportunidade de diversificação eficaz e uma melhor distribuição do risco geral.

2. Bitcoin oferece proteção contra inflação e desvalorização cambial

Para os aposentados, é crucial proteger-se contra a inflação para preservar o poder de compra ao longo do tempo. Na discussão sobre alocação de ativos mencionada anteriormente, destacamos a recente e intensa expansão da oferta monetária. Aqueles que vivenciaram o suficiente para se aproximarem da idade de aposentadoria sabem que o valor do dólar não é mais o mesmo de antes. Quando o governo emite grandes quantidades de nova moeda, isso deprecia o valor dos dólares já em circulação, geralmente resultando em aumento de preços, à medida que os novos dólares competem com a oferta limitada de bens e serviços existentes.

Nossa própria Parker Lewis abordou esse assunto detalhadamente em sua série “Gradualmente, então de repente”. Em resumo, ao tentar compreender o bitcoin como uma forma de moeda, é importante considerar o ouro, o dólar, o Federal Reserve, a flexibilização quantitativa e por que a oferta de bitcoin é fixa. O dinheiro não é apenas uma construção coletiva ou um sistema de crenças; há lógica por trás disso. O Bitcoin surge como uma solução para os problemas monetários decorrentes da flexibilização quantitativa global. Se você acredita que a desvalorização das moedas locais em países como Turquia, Argentina ou Venezuela nunca poderia ocorrer com o dólar americano ou em uma economia desenvolvida, isso apenas indica que estamos em uma fase diferente do mesmo ciclo.

Ao contrário das moedas fiduciárias, ninguém pode aumentar arbitrariamente o suprimento de bitcoin e, assim, deprecia-lo. Não há autoridades centralizadas que possam controlar sua política monetária. Apesar de algumas contestações, o bitcoin se assemelha ao ouro em alguns aspectos, embora não seja exatamente o mesmo, pois os mineradores de ouro continuam a inflacionar o suprimento de ouro a uma taxa de 1-2% ao ano.

À medida que o bitcoin é gradualmente introduzido na oferta circulante (ou seja, extraído), sua taxa de inflação diminui e eventualmente cessará. Isso torna o bitcoin excepcionalmente escasso entre as formas de dinheiro global. Em última análise, essa escassez, junto com outras propriedades monetárias do bitcoin, deverá proteger seu poder de compra. Portanto, possuir bitcoin durante a aposentadoria oferece uma proteção contra a inflação.

3. Bitcoin oferece uma oportunidade para retornos assimétricos

A capacidade do Bitcoin de enfrentar muitos dos desafios discutidos anteriormente está intrinsecamente ligada à sua capacidade de gerar retornos assimétricos. Com sua oferta fixa – apenas 21 milhões de bitcoins serão produzidos – e uma demanda crescente pelo ativo, o Bitcoin tem o potencial de diminuir os retornos de praticamente todas as classes de ativos concorrentes à medida que essa oferta limitada se depara com uma crescente adoção como reserva de valor por indivíduos, instituições e governos.

É notável que as pessoas costumam obter melhores retornos com o Bitcoin quando o mantêm a longo prazo. Em uma época em que reformas de investimento de décadas ou mais são cada vez mais comuns, mesmo uma alocação modesta ao Bitcoin oferece oportunidades consideráveis de se beneficiar de seu potencial de valorização. É necessário apenas tempo para resistir à volatilidade de curto prazo, que, contrariamente à crença popular, não é indicativa de que o Bitcoin seja uma reserva de valor inadequada.

Alocar uma parte dos fundos para apreciação durante a aposentadoria pode parecer um desvio da estratégia convencional. Normalmente, o planejamento moderno de aposentadoria visa otimizar a liquidação de fundos de portfólio para gerar renda. No entanto, reservar uma pequena parcela de Bitcoin – mantida estritamente separada dos fundos destinados à geração de renda – oferece a oportunidade de se beneficiar da escassez inerente ao Bitcoin e da potencial valorização ao longo do tempo.

4. Bitcoin oferece proteção contra o risco de títulos de longo prazo

Tradicionalmente, as obrigações de alta qualidade – seja detidas diretamente ou através de fundos mútuos – têm sido uma parte fundamental da maioria das carteiras de aposentadoria devido ao seu perfil de baixo risco e à capacidade de preservar o capital. No entanto, as circunstâncias mudaram.

A expansão monetária e o aumento da dívida social pressionaram os rendimentos das obrigações – ou seja, a quantidade de juros pagos (conhecida como cupom) – para níveis historicamente baixos. Os rendimentos da maioria dos títulos hoje estão significativamente abaixo da taxa de inflação. Esse cenário de “rendimento real negativo” implica que possuir uma obrigação pode resultar em perdas financeiras. No entanto, os desafios não terminam aí.

Dado que os aposentados dependem dos recursos de suas carteiras para cobrir suas despesas, frequentemente precisam vender ativos conforme necessário para gerar renda durante a aposentadoria. No caso das obrigações, isso pode se tornar um problema considerável. Vamos considerar as seguintes equações.

Quanto dinheiro é necessário em um título que oferece um rendimento de 2% para gerar $20? Resposta: $1.000. (US$1.000 x 2% = US$20) Quanto dinheiro é necessário em um título que oferece um rendimento de 4% para gerar $20? Resposta: $500. (US$500 x 4% = US$20)

Essas equações mostram que, para produzir o mesmo retorno de $20, o valor de mercado da obrigação subjacente varia conforme a taxa de juros prometida.

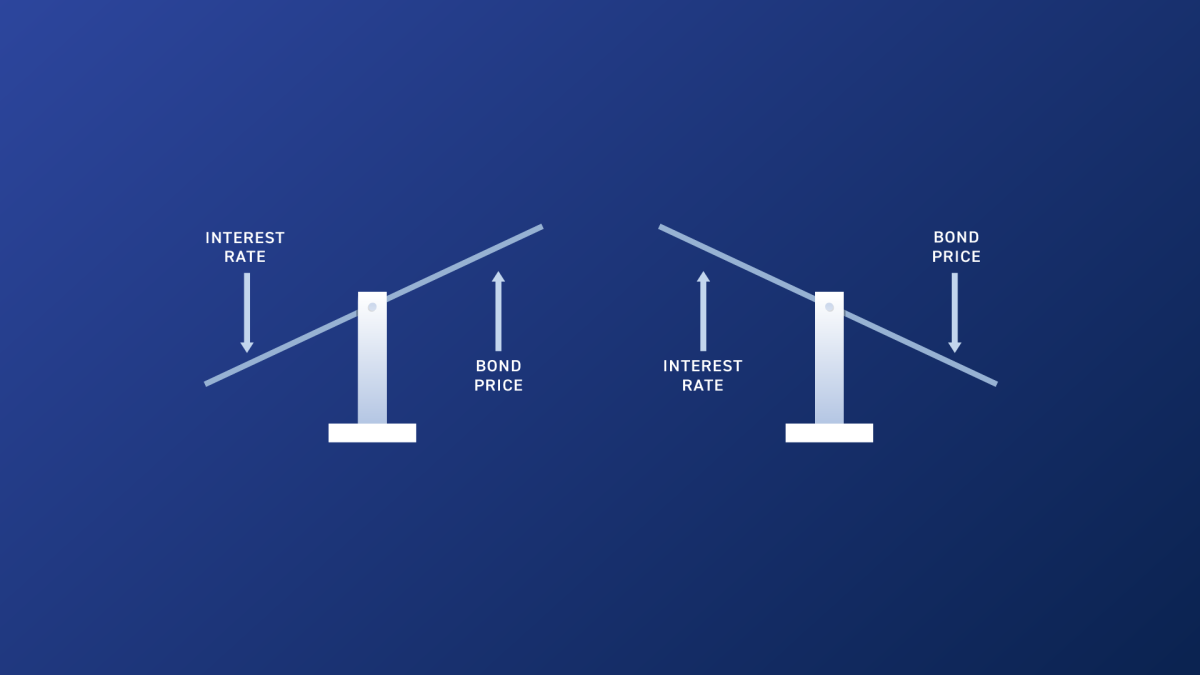

Quando as taxas de juros aumentam, o valor de mercado das obrigações diminui. Quando as taxas de juros diminuem, o valor de mercado das obrigações aumenta.

Portanto, o valor de mercado das obrigações possui uma relação inversa com as taxas de juros. Considerando que as taxas de juros estão atualmente próximas de mínimos históricos, surge a questão: o que acontecerá ao valor de mercado das obrigações detidas pelos aposentados se as taxas de juros aumentarem significativamente nos próximos vinte a trinta anos? A resposta é simples: o valor de mercado de suas obrigações entrará em colapso.

Essa dinâmica redefine completamente o paradigma de risco associado às obrigações em carteiras de aposentadoria, tornando-as potencialmente menos seguras do que se pensava anteriormente. O Bitcoin, por outro lado, representa uma classe de ativos distinta das obrigações; é um instrumento ao portador que não enfrenta os mesmos riscos do mercado monetário. Portanto, possuir bitcoin pode oferecer uma forma de compensar, pelo menos em parte, o risco potencial associado à posse de obrigações durante a aposentadoria.

5. Bitcoin oferece uma solução potencial para riscos de saúde a longo prazo

Outra preocupação para os aposentados é o custo dos cuidados de saúde. Aqui, não estou me referindo tanto às despesas médicas comuns, mas sim ao potencial de incorrer em despesas relacionadas aos cuidados de longo prazo em uma idade mais avançada. Embora exista seguro disponível para cuidados de longo prazo, ele apresenta desafios únicos e cada vez mais difíceis de superar.

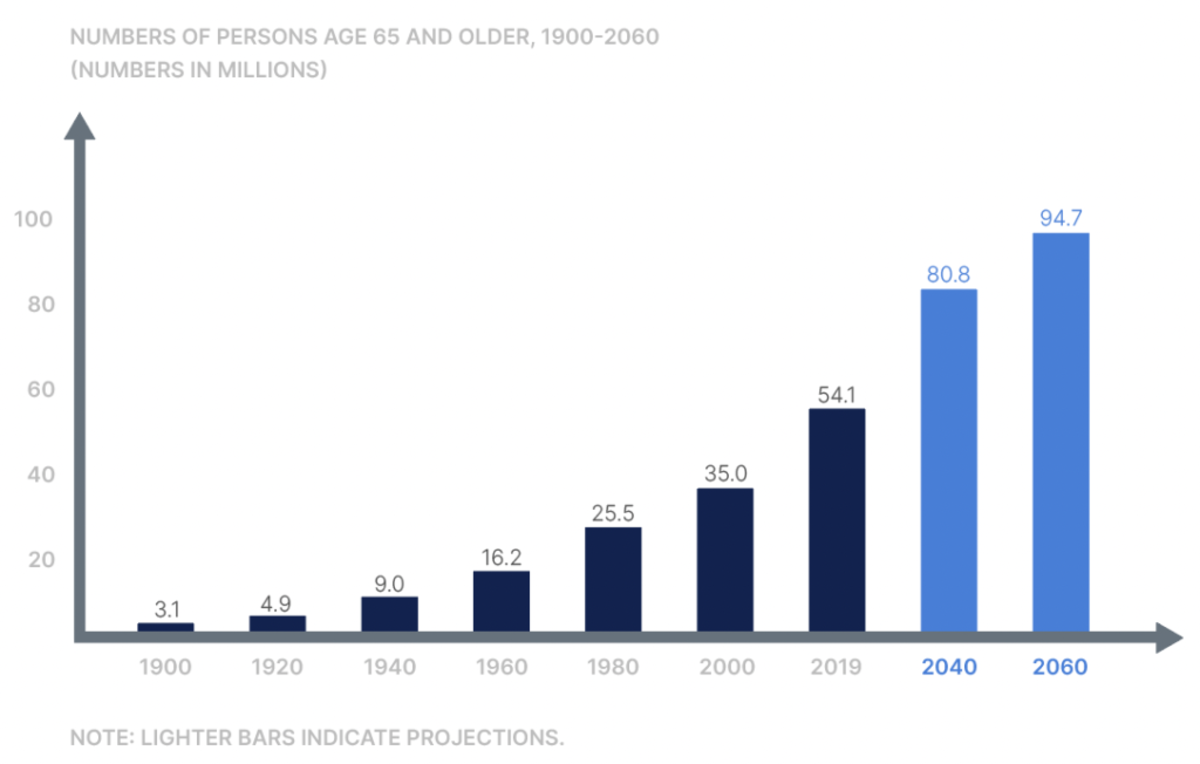

A área da saúde enfrenta um desafio duplo quando se trata de inflação de preços. Não apenas os custos dos cuidados de saúde aumentam devido à desvalorização monetária, mas também enfrentam obstáculos adicionais devido à demanda estimulada pelo crescimento da população idosa.

Os seguros para cuidados de longo prazo são regulamentados pelos estados. Para garantir a segurança dos titulares das apólices, as seguradoras enfrentam escrutínio sobre como e onde investem os prêmios das apólices. Geralmente, para preservar o capital necessário para futuros sinistros, as seguradoras optam por investir em obrigações de médio e longo prazo de baixo risco. No entanto, como discutimos anteriormente sobre as obrigações, os baixos rendimentos e o potencial de aumento das taxas complicam essa prática. Como resultado direto, os prêmios das apólices de seguro para cuidados de longo prazo aumentaram consideravelmente.

Considerando a utilidade do bitcoin como proteção contra a inflação e seu potencial para valorização a longo prazo, reserva-se alguns bitcoins explicitamente designados como uma cobertura para essa despesa que está aumentando rapidamente em relação aos cuidados de saúde a longo prazo.

6. Bitcoin oferece soberania individual

Outra razão importante para considerar a posse de bitcoin durante a aposentadoria é o aumento da soberania individual que ele proporciona. O Bitcoin oferece um nível de propriedade que não é viável com outros ativos. Pode ser facilmente transportado através das fronteiras com uma carteira de hardware ou frase-semente e transferido ponto a ponto para qualquer lugar do mundo a um custo baixo.

Ao manter o bitcoin com segurança em uma carteira que você controla, nenhum banco central pode desvalorizar seu valor imprimindo mais moeda. Não há CEO que possa diluir seu valor emitindo mais “ações”. Além disso, nenhum banco pode bloquear arbitrariamente o acesso ou confiscar seus fundos. Ao contrário dos custodiantes financeiros centralizados, que podem ser sujeitos a ordens governamentais ou de outras autoridades para congelar ou reter fundos, o bitcoin com chaves mantidas adequadamente é resistente a tais interferências.

Especificamente para fins de aposentadoria, é possível manter suas próprias chaves de bitcoin em um IRA. Produtos como o Unchained IRA oferecem uma ferramenta sólida para construir e preservar sua riqueza com benefícios fiscais. Além disso, manter suas chaves de bitcoin na forma de um cofre de custódia colaborativa multisig permite eliminar pontos únicos de falha durante esse processo.

Princípios financeiros sólidos e posse de bitcoin

Lucrar com o bitcoin não implica se envolver em especulações arriscadas ou abandonar princípios financeiros sólidos. Pelo contrário, quanto mais você analisa o bitcoin à luz de princípios financeiros sólidos e os incorpora ao seu pensamento, mais oportunidades ele oferece. Um princípio financeiro fundamental que se alinha com a posse de bitcoin é a prudência.

O estrategista de investimento macroeconômico Lyn Alden frequentemente enfatiza a importância de ter uma “posição diferente de zero” no bitcoin, ou seja, possuir pelo menos uma pequena quantidade. Na minha opinião, o risco de perder alguns pontos percentuais da carteira no pior cenário é justificado pela vantagem potencial. No entanto, é importante ressaltar que a situação de cada pessoa é única. É necessário realizar sua própria pesquisa e tomar as melhores decisões possíveis com base no seu cenário específico.d

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  Solana

Solana  USDC

USDC  XRP

XRP  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  Toncoin

Toncoin  Cardano

Cardano  TRON

TRON  Avalanche

Avalanche  Wrapped Bitcoin

Wrapped Bitcoin  Shiba Inu

Shiba Inu  Chainlink

Chainlink  Polkadot

Polkadot  Bitcoin Cash

Bitcoin Cash  NEAR Protocol

NEAR Protocol  Uniswap

Uniswap  LEO Token

LEO Token  Litecoin

Litecoin  Dai

Dai  Pepe

Pepe  Wrapped eETH

Wrapped eETH  Polygon

Polygon  Internet Computer

Internet Computer  Aptos

Aptos  Ethereum Classic

Ethereum Classic  Ethena USDe

Ethena USDe  Artificial Superintelligence Alliance

Artificial Superintelligence Alliance  Stellar

Stellar  Monero

Monero  Stacks

Stacks  Mantle

Mantle  Render

Render  Filecoin

Filecoin  dogwifhat

dogwifhat  OKB

OKB  Injective

Injective  Bittensor

Bittensor  Hedera

Hedera  Cronos

Cronos  Maker

Maker  Cosmos Hub

Cosmos Hub  Arbitrum

Arbitrum  Immutable

Immutable  Arweave

Arweave