Em meio a uma maré de mudanças no mercado de criptomoedas, o cenário dos investimentos está enfrentando uma transformação fundamental.

A introdução dos ETFs Spot Bitcoin é um indicativo claro da integração do BTC nas finanças convencionais, aproximando-o cada vez mais dos padrões tradicionais de investimento. Ainda que possamos vislumbrar apenas a ponta do iceberg, é intrigante especular sobre a verdadeira profundidade desse fenômeno, assim como sobre a correlação emergente entre Bitcoin, ações e ouro. Surge a questão de se o mercado tradicional está realmente desafiando a natureza descentralizada do BTC ou se há ainda espaço para que ele mantenha sua singularidade.

Segundo os dados fornecidos pela Kaiko, os retornos ajustados ao risco do Bitcoin superaram os de ativos tradicionais. A Nvidia se destacou com os maiores retornos em uma análise de risco ajustada, enquanto o BTC apresentou um desempenho impressionante, ultrapassando significativamente ativos tradicionais como o S&P 500 e o ouro, com um aumento de mais de 160% em termos ajustados ao risco.

De acordo com o estudo Crypto Cycle e Política Monetária dos EUA do FMI, a entrada de investidores institucionais nos mercados de criptomoedas desde 2020 tem sido um fator significativo na variação dos preços das criptomoedas e em sua crescente correlação com os mercados de ações. Especificamente, o aumento dos volumes de negociação por instituições nas exchanges de criptomoedas cresceu mais de 1.700% (de cerca de US$ 25 bilhões para mais de US$ 450 bilhões) entre o segundo trimestre de 2020 e o segundo trimestre de 2021. O estudo destaca que a política monetária dos EUA desempenha um papel crucial no ciclo das criptomoedas, assim como nos ciclos de ações globais, sendo notável que apenas a política monetária do Fed dos EUA tenha um impacto significativo, em contraste com outros grandes bancos centrais, possivelmente devido à forte dependência dos mercados criptográficos do USD.

Além disso, a Pesquisa de Perspectiva de Ativos Digitais para Investidores Institucionais de 2023 revela que 64% dos investidores estão planejando aumentar suas participações na esfera das criptomoedas nos próximos três anos, reservando até 5% do AUM para cripto. O estudo aponta que várias instituições fizeram investimentos pela primeira vez no ano anterior, enquanto outras aumentaram suas participações existentes. Embora o estudo demonstre um aumento no envolvimento com criptomoedas por parte de 41% dos gestores de ativos, apenas 27% dos proprietários de ativos parecem estar aumentando suas participações.

Apesar de o BTC ter sido concebido com a ideia de distribuir o poder de forma igualitária, pesquisas recentes sugerem que ele está gradualmente sendo dominado por um grupo seleto de grandes players.

Alterando a dinâmica de correlação

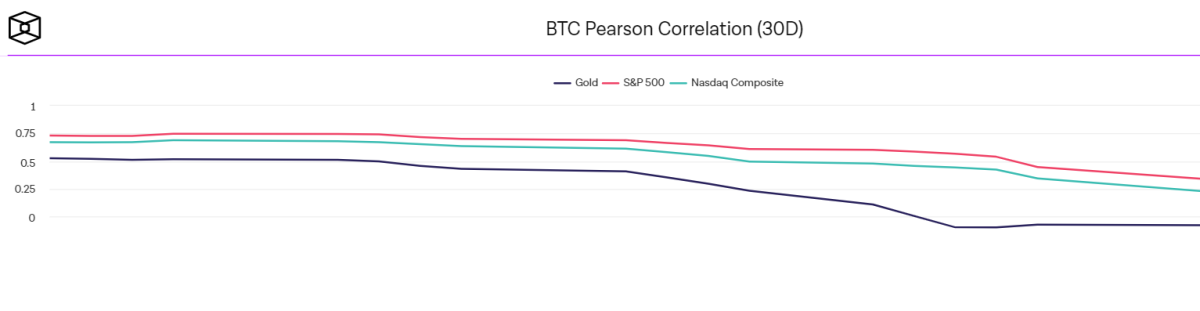

Curiosamente, o Bitcoin se move em sincronia com o S&P 500 e o Nasdaq, com uma correlação impressionante. Entretanto, a correlação entre BTC e Ouro diminuiu drasticamente recentemente, contrastando com as alegações de que os investidores vêem a criptografia como um porto seguro ou uma cobertura contra a inflação, um papel tradicionalmente desempenhado pelo Ouro.

É notável observar que a correlação do Bitcoin com o ouro mostrou uma tendência positiva em 7 de novembro de 2023, atingindo 0,83, mas diminuiu para -0,1 em 10 de janeiro de 2024, antes de se recuperar ligeiramente para 0,14 em 9 de fevereiro de 2024. Paralelamente, a relação do Bitcoin com o S&P 500 apresentou uma correlação negativa de -0,76 em 11 de novembro de 2023, seguida por uma correlação positiva de 0,57 em janeiro de 2024. Essa mudança de correlação negativa para positiva indica uma evolução na percepção do Bitcoin entre os investidores.

O Nasdaq Composite, conhecido por suas ações de tecnologia e crescimento, também demonstrou uma correlação variável com o Bitcoin. Começando com uma correlação negativa de -0,69 em 30 de outubro de 2023, ela se tornou positiva, atingindo 0,44 em janeiro. Parece que os traders estão associando o desempenho do Bitcoin com o ritmo do setor tecnológico, sugerindo uma nova convergência nas estratégias de investimento.

Quando a correlação entre o Bitcoin e os mercados de ações tradicionais, como o S&P 500 e o Nasdaq, aumenta, enquanto sua correlação com o ouro diminui, isso sugere que o Bitcoin está sendo percebido mais como um ativo de risco do que como um porto seguro. Em momentos de apetite por risco, os investidores frequentemente se voltam para ações e moedas digitais em busca de retornos mais robustos.

Com o aumento da participação de investidores institucionais e de varejo nos mercados de ações e criptomoedas, suas decisões simultâneas de compra e venda podem alinhar os movimentos de preços desses ativos.

Os ETFs Spot Bitcoin, que estão ganhando aprovação, parecem estar atraindo grande interesse de grandes investidores, muitos dos quais planejam aumentar sua exposição ao Bitcoin. A mudança do Bitcoin para ETFs pode levá-lo a se comportar mais como ações, uma vez que esses fundos são grandes participantes no mundo das ações.

No meio desses desenvolvimentos, a natureza fundamental do Bitcoin e de outras criptomoedas, que estão livres dos constrangimentos dos sistemas financeiros tradicionais, corre o risco de ser comprometida. Além disso, essas mudanças podem expor o Bitcoin aos riscos sistêmicos dos quais foi concebido para escapar.

Considerações finais

Ao analisarmos o potencial impacto dos ETFs Spot Bitcoin no mercado e na relação atual do Bitcoin com as ações, é crucial manter um equilíbrio entre o entusiasmo pela entrada de grandes players e a preservação dos princípios fundamentais do Bitcoin, como sua descentralização. A evolução do Bitcoin em direção a um ambiente de investimento mais centralizado pode gerar tanto oportunidades promissoras quanto desafios significativos.

Fonte: bitcoinmagazine

Veja também: O Que Acontece se o Bitcoin Atingir uma Máxima Histórica?

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  Solana

Solana  Dogecoin

Dogecoin  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Cardano

Cardano  TRON

TRON  Avalanche

Avalanche  Chainlink

Chainlink  Toncoin

Toncoin  Wrapped stETH

Wrapped stETH  Shiba Inu

Shiba Inu  Wrapped Bitcoin

Wrapped Bitcoin  Sui

Sui  Stellar

Stellar  Polkadot

Polkadot  Hyperliquid

Hyperliquid  Hedera

Hedera  WETH

WETH  Bitcoin Cash

Bitcoin Cash  LEO Token

LEO Token  Uniswap

Uniswap  Litecoin

Litecoin  Pepe

Pepe  Wrapped eETH

Wrapped eETH  NEAR Protocol

NEAR Protocol  Ethena USDe

Ethena USDe  USDS

USDS  Aptos

Aptos  Internet Computer

Internet Computer  Aave

Aave  Cronos

Cronos  POL (ex-MATIC)

POL (ex-MATIC)  Mantle

Mantle  Ethereum Classic

Ethereum Classic  Render

Render  Monero

Monero  WhiteBIT Coin

WhiteBIT Coin  MANTRA

MANTRA  Dai

Dai  Bittensor

Bittensor  Artificial Superintelligence Alliance

Artificial Superintelligence Alliance  Arbitrum

Arbitrum  Ethena

Ethena